Bienvenidos a mi blogs, aquí se comparte información y artículos de interés profesional, negocios, emprendimientos y a fines. Confiamos que sea de su interés y por favor déjenos sus comentarios y comparta con sus amigos.

lunes, 26 de enero de 2015

La Empresa Familiar en la Sociedad

jueves, 22 de enero de 2015

KPMG: Robo de activos y corrupción son actos de fraude que más afectan a empresas

El 60% de los casos de fraude ha sido porque no han tenido un control adecuado, señaló José Luis Najarro de KPMG.

Edwin Bardales Saucedo

edwin.bardales@diariogestion.com.pe

Muchas empresas en el Perú son propensas y están expuestas a hechos de fraude al interior de sus organizaciones, de las cuales el robo de activos y corrupción son las más comunes, así de categórico fue José Luis Najarro, Director de Advisory de KPMG en Perú.

![[Etiqueta]](https://i0.wp.com/gestion2.e3.pe/ima/0/0/0/7/9/79494.jpg)

"El fraude es un fenómeno mundial y a nivel Perú nosotros hicimos una encuesta hace dos años y vimos que de una muestra de 73 personas, más del 80% habían percibido que tuvieron un fraude y que estaban expuestas al fraude", declaró a Gestion.pe.

Indicó que el fraude más registrado al interior de las empresas es el robo de activos, seguido de actos de corrupción, falsificación de documentos, acceso a información confidencial, entre otros.

![[Etiqueta]](https://i0.wp.com/gestion2.e3.pe/ima/0/0/0/7/9/79493.jpg)

"En realidad la lista (de actos de fraude) es muy larga, hay gente muy creativa para poder hacer fraude", anotó.

Najarro explicó que esos actos de fraude tienen como origen en aspectos como la ambición de las personas, la falta de un gobierno corporativo, la ausencia de regulaciones, entre otros.

"Pero el 60% de los casos de fraude ha sido porque no han tenido un control adecuado y básicamente el control que los ayuda a protegerse es la segregación de funciones", refirió.

Pero ¿de qué forma puede ayudar la segregación de funciones?, el representante de KPMG precisó que dicha alternativa se dificulta la posibilidad de que se cometa algún fraude al interior de una empresa con la aplicación de controles en determinados procesos.

"Al establecerse controles en un proceso determinado, ya sea en las áreas de finanzas, compras, recursos humanos, etc, y asignar las funciones a diferentes personas, eso hace que el fraude sea más difícil de hacer", indicó.

Fuente: Diario Gestion

Anotarán embargos en forma electrónica

Aprueban servicio para constituir estas medidas solicitadas por Sunat. Las resoluciones de embargo en forma de inscripción emitidas por los ejecutores coactivos de la Sunat podrán presentarse en forma telemática ante los Registros Públicos para su respectiva anotación.

Para tal efecto, la Sunarp fijó el procedimiento de inscripción, mediante la Directiva N° 001-2015-SUNARP/SN.

Así, este nuevo servicio permitirá a los ejecutores coactivos del ente recaudador solicitar la presentación electrónica de títulos referidos a la constitución de embargos coactivos en forma de inscripción en el registro de predios.

Los interesados, de igual modo, podrán solicitar la generación de los asientos de presentación en forma inmediata tras haberse emitido la respectiva resolución coactiva, coadyuvando en la celeridad de la implementación de las medidas cautelares, y evitando la evasión de la decisión administrativa.

De este modo, el ente registral da cumplimiento a la Ley Nº 29566, destinada a mejorar el clima de inversión y facilitar el cumplimiento de obligaciones tributarias.

Pero ¿en qué consistirá el servicio? Pues según la RS N° 007-2015-SUNARP/SN, la presentación telemática de la resolución administrativa de embargo emitida por el ejecutor coactivo de la Sunat se realizará mediante el uso de un servicio web que permitirá el envío electrónico, al registro, de la solicitud de inscripción y copia de la resolución administrativa en formato PDF, para generar el asiento de presentación.

La generación del asiento de presentación en la oficina registral respectiva se efectuará por estricto orden de presentación durante el horario de atención del diario. Generado el asiento, el sistema informático de la Sunarp enviará automáticamente un correo electrónico al ejecutor coactivo comunicando su extensión, precisando la oficina registral, el número, fecha y hora de generación. En forma simultánea al envío de aquel correo electrónico, el sistema asignará el título presentado telemáticamente en la carga laboral del registrador.

Alcance

La resolución de superintendencia que crea este nuevo servicio registral será de alcance a todos los órganos desconcentrados de la Sunarp.

Los plazos aplicables al procedimiento registral serán días hábiles, salvo disposición en contrario.

Fuente: El Peruano.

martes, 20 de enero de 2015

Incorporan inafectaciones a la ley del Impuesto Temporal de los Activos Netos

A partir de 1 de enero de 2015, entró en vigencia la Ley N° 30264, estableciendo entre otros, incorporaciones al artículo 3 de la Ley 28424, que creó el Impuesto Temporal a los Activos Netos, determinando así la inafectación de dicho tributo en siete supuestos:

Aquellos sujetos que no hayan iniciado sus operaciones productivas, así como aquellos que las hubieran iniciado a partir del 1 de enero del ejercicio al que corresponde el pago. En este último caso, la obligación surgirá en el ejercicio siguiente al de dicho inicio.

En los casos de reorganización de sociedades o empresas, no opera la exclusión si cualquiera de las empresas intervinientes o la empresa que se escinda inició sus operaciones con anterioridad al 1 de enero del año gravable en curso. En estos supuestos la determinación y pago del Impuesto se realizará por cada una de las empresas que se extingan y será de cargo, según el caso, de la empresa absorbente, la empresa constituida o las empresas que surjan de la escisión. En este último caso, la determinación y pago del Impuesto se efectuará en proporción a los activos que se hayan transferido a las empresas. Lo dispuesto en este párrafo no se aplica en los casos de reorganización simple.

Las empresas que presten el servicio público de agua potable y alcantarillado.

Las empresas que se encuentren en proceso de liquidación o de las declaradas en insolvencia por el INDECOPI al 1 de enero de cada ejercicio. Se entiende que la empresa ha iniciado su liquidación a partir de la declaración o convenio de liquidación.

COFIDE en su calidad de banco de fomento y desarrollo de segundo piso.

Las personas naturales, sucesiones indivisas o sociedades conyugales que optaron por tributar como tales, que perciban exclusivamente las rentas de tercera categoría a que se refiere el inciso j) del artículo 28° de la Ley del Impuesto a la Renta.

Las entidades inafectas o exoneradas del Impuesto a la Renta a que se refieren los artículos 18° y 19° de la Ley del Impuesto a la Renta, así como las personas generadoras de rentas de tercera categoría, exoneradas o inafectas del Impuesto a la Renta de manera expresa.

Las empresas públicas que prestan servicios de administración de obras e infraestructura construidas con recursos públicos y que son propietarias de dichos bienes, siempre que estén destinados a la infraestructura eléctrica de zonas rurales y de localidades aisladas y de frontera del país, a que se refiere la Ley 28749, Ley General de Electrificación Rural.

Finalmente, la norma bajo comentario establece que no se encuentra dentro del ámbito de aplicación del ITAN, el patrimonio de los fondos señalados en el artículo 78° del TUO de la Ley del Sistema Privado de Administración de Fondos de Pensiones, aprobado mediante el Decreto Supremo N° 054-97-EF.

FUENTE: División de TAX - RSM Panez, Chacaliaza & Asociados.

domingo, 11 de enero de 2015

La OCDE revela un impactante escenario de la corrupción internacional en los últimos 15 años

Un reciente informe presentado por la Organización para la Cooperación y Desarrollo Económico (OCDE) detalla que la corrupción transnacional corroe sin distinción a todos los países y la mitad de los casos son cometidos por funcionarios de países desarrollados.

Este informe pionero —OECD Foreign Bribery Report— busca medir y describir la corrupción internacional con base en un análisis de los datos emergentes de 427 procedimientos por cohecho transnacional (263 individuos y 164 entidades) que han sido concluidos desde 1999, fecha en la que entró en vigor la Convención Anticorrupción de la OCDE, y de alguna manera mide por primera vez el delito de corrupción a escala internacional.

La dimensión del fenómeno es tan grande que representa un volumen de miles de millones anuales, según las estimaciones de la institución que dirige como Secretario General el mexicano José Ángel Gurría. De los casos investigados 80 individuos fueron a la cárcel luego de una condena por soborno a funcionario público y se aplicaron 261 multas y sanciones a individuos y compañías.

Del informe se desprende que los sobornos son pagados a funcionarios en todos los sectores y la mayoría de los sobornos internacionales son pagados por las grandes corporaciones, por lo general con el conocimiento de la alta dirección. En el 41% de los casos empleados de nivel gerencial pagaron o autorizaron el pago indebido, mientras que el presidente ejecutivo o CEO de la compañía participó en el 12% de los casos.

El hecho de que los altos ejecutivos y otros líderes en las corporaciones participan, o al menos tienen conocimiento, de la práctica de soborno de funcionarios extranjeros en la mayoría de los casos, se contradice con la percepción de que el soborno es solo el acto de malos empleados.

Una percepción común del soborno en los negocios internacionales es que los ejecutivos y compañías de las economías más desarrolladas y con más recursos sobornan a funcionarios en los países menos desarrollados para obtener lucrativos contratos. El análisis de este informe sugiere que esta percepción necesita ser revisada. De los 427 casos la mayoría de los pagos indebidos en el extranjero no fueron realizados a funcionarios públicos en países en vías de desarrollo, un 50% de los casos fueron sobornos a funcionarios en países desarrollados.

La mayoría de los sobornos, un 57 %, buscaban la adjudicación de los contratos públicos, seguido por los pagos indebidos para obtener autorización para los procedimientos aduaneros, que representaron el 12%, mientras que un 6% de los sobornos fueron pagados para obtener un trato fiscal preferencial.

El informe señala que los intermediarios, como agentes o vehículos corporativos, son utilizados en la mayoría de las transacciones corruptas. Algún intermediario participó en 3 de cada 4 casos de soborno extranjero. En el 41% de los casos estos intermediarios eran agentes, tales como agentes locales de ventas o de marketing, o distribuidores por ejemplo. Otro 35% de los intermediarios eran vehículos corporativos, tales como compañías subsidiarias, empresas ubicadas en centros financieros offshore o paraísos fiscales, o compañías donde el beneficiario final era el funcionario público que recibió los sobornos.

En los casos analizados, los sobornos llegaron en promedio a casi el 11% del valor total de la transacción, y al 34,5% de las ganancias, lo que equivale a casi US$14 millones por soborno. Según la OCDE, dada la complejidad y la naturaleza opaca de las transacciones que involucran la variable de la corrupción sin lugar a dudas esta es solo la punta del iceberg.

Casi dos tercios de los casos se produjeron en cuatro sectores: compañías extractivas (minería extractiva y petróleo), con un 19%; en el área de la construcción, 15%; en transporte y almacenamiento otro 15%; y en las compañías de la información y la comunicación, con un 10%.

Los sobornos fueron prometidos, ofrecidos o pagados con más frecuencia a los empleados de las empresas estatales (27%), seguidos por los funcionarios de aduanas (11%), funcionarios de salud (7%) y funcionarios del sector de defensa (6%). Los jefes de Estado y ministros fueron sobornados en un 5% de los casos, pero recibieron el 11% del total de los sobornos.

"La corrupción socava el crecimiento y el desarrollo. Los corruptos deben ser llevados ante la justicia", señaló Gurría en un discurso para la presentación del informe. "La prevención de la delincuencia comercial debe estar en el centro de gobierno corporativo. Al mismo tiempo, la contratación pública debe convertirse en sinónimo de integridad, transparencia y rendición de cuentas".

El informe también revela que el tiempo necesario para concluir los casos ido aumentando, de aproximadamente unos dos años de promedio para los casos de 1999 a poco más de siete años para los casos en la actualidad. Esto puede reflejar la creciente sofisticación de los sobornadores (cohechadores) o la complejidad de las agencias de ley para investigar los casos en distintos países, entre otros factores.

Según el informe, los gobiernos de todo el mundo deben fortalecer las sanciones, hacer públicos los procedimientos legales y acuerdos extrajudiciales y reforzar la protección de los denunciantes o whistleblowers como parte de un mayor esfuerzo para abordar la enorme problemática del soborno y la corrupción, señala la OCDE. El abrumador uso de intermediarios también demuestra la necesidad de una debida diligencia y supervisión más eficaz de los programas de cumplimiento corporativos, y que los ejecutivos de las compañías prediquen con el ejemplo en la lucha contra el soborno extranjero.

Reajustes de tasas y modificaciones de normas relacionadas con el impuesto a la renta para el ejercicio 2015

La Ley N° 30296, ha introducido modificaciones relevantes en materia tributaria, entre las cuales podemos mencionar a las relacionadas con los reajustes que han sufrido las tasas del Impuesto a la Renta de contribuyentes que perciben rentas de trabajo y renta de fuente extranjera, así como, aquellos que perciben renta de tercera categoría, por lo que a continuación se presentan las nuevas alícuotas a considerar para la determinación del Impuesto a la Renta aplicable al ejercicio 2015.

Asimismo, se ha modificado el monto de retención con carácter de pago a cuenta que se efectúa a los contribuyentes que perciben rentas de cuarta de 10% a 8% a partir del 01 de enero del 2015.

Tal como se advierte del siguiente cuadro se ha efectuado una reducción gradual del impuesto a la renta contribuyentes que perciben renta de tercera categoría:

De otro lado, la norma mencionada también establece un incremento gradual del impuesto a los dividendos, cuya tasa hasta el 2014 era 4.1%, con la finalidad propiciar la reinversión de las utilidades en las empresas:

Otro importante modificación establecida es que para efectos la determinación de los pagos a cuenta del Impuesto a la Renta de Tercera Categoría del ejercicio 2015, el coeficiente deberá ser multiplicado por el factor 0.9333.

Adicionalmente, es preciso señalar que se ha establecido la no deducibilidad del costo o gasto con comprobantes de pago emitidos por contribuyentes que a la fecha de emisión del comprobante SUNAT les haya notificado la baja de su inscripción al RUC, la citada norma hace la salvedad respecto de gastos, que acuerdo con lo dispuesto por el artículo 37 de la ley del Impuesto a la Renta permitan su sustentación con otros documentos.

Ley N° 30296, publicada en el Diario Oficial El Peruano el 31 de diciembre del 2014

This posting includes an audio/video/photo media file: Download Now

jueves, 1 de enero de 2015

Nuevos sujetos obligados a llevar los registros de ventas e ingresos y de compras de manera electrónica a partir del 2015

Modifican la Res. N° 379-2013/SUNAT a fin de establecer nuevos sujetos obligados a llevar los registros de ventas e ingresos y de compras de manera electrónica y que aprueba las fechas máximas de atraso de dichos registros para el 2015

Recordemos que al amparo de los establecido en el numeral 16 del artículo 62° del Código Tributario, se dictó la Resolución de Superintendencia N° 379-2013/SUNAT el cual estableció quienes eran los sujetos obligados a llevar los registros de ventas e ingresos y de compras de manera electrónica.

Ahora bien, con la finalidad de realizar un control fiscal más efectivo y una mayor reducción del incumplimiento tributario, es que con fecha 31 de diciembre de 2014 es publicada la Resolución de Superintendencia N° 390-2014/SUNAT, mediante la cual se procede con modificar la Resolución de Superintendencia N° 379-2013/SUNAT, sustituyendo su artículo 2° a fin de ampliar el universo de sujetos obligados a llevar de manera electrónica los registros de ventas e ingresos y de compras electrónico, indicando que adicional a lo ya establecido en dicho artículo, se encuentran en la obligación de llevar los registros de manera electrónica, a partir del 1 de enero de 2015, aquellos sujetos que cumplan con las siguientes condiciones:

- Se encuentren inscritos en el RUC con estado activo.

- Se encuentren acogidos al régimen general o especial del impuesto a la renta.

- Estén obligados se llevar los registros de acuerdo a lo dispuesto en la Ley del IGV.

- No hayan sido incorporados al SLE-PLE.

- No se hubieran afiliado al SLE-PLE y generado los registros de dicho sistema.

- No hayan generado los registros en el SLE-PORTAL.

- Hayan obtenido en el ejercicio 2014 ingresos iguales o mayores a 75 UIT. Para tal efecto:

a) Se utiliza como referencia la UIT vigente para el ejercicio 2014.

b) Se consideran los montos declarados en las casillas 100, 105,1098,,112 y 160 del PDT 621 y/o la casilla 100 del PDT 621 – Simplificado IGV –Renta Mensual.

Asimismo, se toman medidas respecto a la generación del registro de ventas e ingresos y de compras electrónicos, de los efectos de la obligación de llevar de manera electrónica los registros, así como de la regularización de la anotación de períodos anteriores al cambio del llevado de los registros electrónicos en el SLE-PORTAL al SLE-PLE

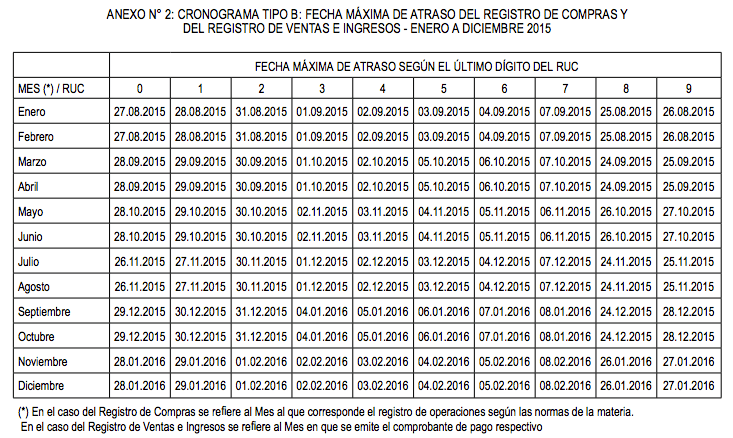

De igual forma se procede con aprobar para las operaciones del año 2015, las fechas máximas de atraso del registro de ventas e ingresos y de compras electrónico, los mismos que se encuentran en los Anexos 1 y 2 que forman parte de la Resolución bajo comentario.

La persistencia es clave para tener un emprendimiento exitoso

Roy Thomasson, fundador de Young Americas Business Trust, dijo que "los errores indican que se puede mejorar. Con los beneficios de los errores se pueden tener proyectos grandes", aseguró.

El experto sostuvo que al "persistir y aprender de los errores, se pueden mejorar los proyectos".

La persistencia y aprender de los errores es "fundamental" para tener un emprendimiento exitoso, de alto impacto y de trascendencia global, indicó el fundador de Young Americas Business Trust (YABT), Roy Thomasson.

Thomasson, también presidente de la junta directiva de YABT, una iniciativa de la Organización de los Estados Americanos (OEA) establecida hace 15 años en Washington para apoyar a los empresarios, resaltó la importancia de no abandonar un emprendimiento cuando se fracasa.

"Los errores indican que se puede mejorar. Con los beneficios de los errores se pueden tener proyectos grandes", aseguró en una entrevista con Colombia.inn, agencia operada por Efe.

El experto sostuvo que al "persistir y aprender de los errores, se pueden mejorar los proyectos".

Para Thomasson, Colombia, Perú, Panamá y las caribeñas Barbados y Trinidad y Tobago están a la cabeza del emprendimiento en la región, pues se han interesado, entre otros, en desarrollar un mercado comercial con sus vecinos.

"Colombia es el país que más avanza en América Latina (en temas de emprendimiento), porque tiene políticas públicas a nivel internacional y local", afirmó.

Y añadió que el país debe prestar atención a las áreas rurales, pues en las zonas alejadas ha identificado "mucho potencial" en jóvenes que necesitan de mayor conectividad para obtener una visión más global de las tendencias empresariales en el mundo.

"En Colombia hay muchos recursos, no solo financieros sino de organizaciones como el (Servicio Nacional de Aprendizaje) SENA, el Ministerio de Comercio y de Tecnologías de la Información y las Comunicaciones, e iNNpulsa", la unidad del Gobierno que impulsa el crecimiento empresarial extraordinario, aseveró.

Además destacó el papel de los emprendedores jóvenes del mundo, que en su concepto han sabido utilizar el avance de la tecnología y la ciencia para desarrollar soluciones a problemáticas cotidianas y a la vez conectar a las personas.

Como ejemplo puso al fundador de Facebook Mark Zuckerberg y, en su momento, al cofundador de Microsoft, Bill Gates.

"Me gusta mucho la creatividad y la potencia de los jóvenes emprendedores", acotó.

Y agregó que, de acuerdo con la experiencia del organismo internacional, quienes se dedican al emprendimiento tecnológico en América Latina están al mismo nivel de regiones consideradas potencias como Asia.

"En mi época no había tantos programas ni apoyos para el emprendimiento", indicó el fundador de YABT, que en siete años ha recibido más de 10.000 proyectos.

Como apoyo al emprendimiento regional, YABT impulsará en la Cumbre de las Américas que se realizará en abril próximo en Panamá el Foro de Jóvenes de las Américas, donde se expondrán nuevas ideas y proyectos a los mandatarios asistentes, principalmente de temas de nutrición, ciencia y tecnología.

Durante la cumbre también se llevará a cabo la fase final de TIC Américas, una competencia de negocios de alto impacto en la que participan representantes de 17 países con el propósito de desarrollar un nuevo plan de acción para masificar recursos y proyectos para los emprendedores.

En Colombia, YABT lidera iniciativas de alto impacto como el Ecoreto o el Ecochallenge que buscan soluciones innovadoras para problemas del medioambiente, agua y tecnología sostenible.

"Los emprendimiento de alto impacto tienen una aplicación de tecnología y nuevas ideas, lo que tiene impacto para llegar a nivel mundial y convertirse en un negocio grande", concluyó

autor

EFE

martes, 30 de diciembre de 2014

Principales tips para el cierre contable tributario del 2014

Cinco recomendaciones a las empresas para el cierre contable tributario en este año.

1. Gastos con sustento

La Sunat viene siendo muy exigente en el sustento en la causalidad del gasto, por lo que las empresas además de tener las facturas deben sustentar la operación con el contrato e información complementaria para que la Sunat pueda confirmar que se recibió el servicio, explicó Mena.

Actualmente, se pide el sustento no tanto en compra de bienes que es más tangible y fácil de demostrar, sino en el gasto que sustenta los servicios recibidos, detalló.

La causalidad, es un gasto necesario para generar el ingreso de la empresa; en tanto, la fehaciencia, es la demostración y documentación que en realidad se realizó el gasto, explicó.

Sin embargo, existe para algunos fiscalizadores de la Sunat una confusión entre causalidad y fehaciencia.

2. Libros contables firmados por el representante legal de la empresa y el contador

El cumplimiento de esta norma es difícil en la práctica, ya que existe una cantidad importante de libros que son exigentes en la cantidad de datos, como el inventario y balance, la recomendación a los contadores es que cada mes se impriman los libros contables y además llevarlos a la gerencia, para ser firmados.

3. Libros contables electrónicos

La Sunat exige desde junio de 2012 a julio de 2013, a los contribuyentes con ventas mayores a 500 UIT (S/. 1.9 millones) usen los libros contables electrónicos, para lo cual deben adaptar sus sistemas y evitar contingencias.

Un punto de referencia, respecto al costo promedio de esta implementación en el caso de una empresa mediana, es de US$ 5,000 en un plazo de tres meses, aseguró Mena.

Y aunque los principales contribuyentes ya están obligados en determinados libros compras, ventas, diario y mayor, sin embargo, la Sunat recién empezaría una fiscalización desde el 2015.

4. Inventarios

Es importante que las empresas establezcan adecuadamente sus inventarios para sustentar las pérdidas.

En el caso de una merma, se requiere contar con un estudio técnico de merma ya que del contrario serán acotados por el fisco, dijo Mena.

Asimismo, en el caso de un desmedro, en donde se deba realizar un destrucción del bien, debe ser acompañado por una prueba notarial, y firmados por el representante legal. Las entidades deben tener los controles del caso y para establecer el gasto deducible, añadió.

5. Estudios técnicos de precios de transferencia

Se debe sustentar el valor de los bienes o servicios de las operaciones entre empresas vinculadas con estudio técnico de precios de transferencia, que garanticen que las transacciones se realizaron a valor de mercado, ya que en caso contrario pagarán el Impuesto a la Renta por el valor de ese diferencial, apuntó.

Fuente. Diario Gestión.

viernes, 19 de diciembre de 2014

Get Free Hall Swag for the Holidays!

|

SISTEMA CONTABLE CONTASIS

Vota por mi Blogs

La necesidad de estandarizar criterios financieros con el IFRS

MEDIO AMBIENTE - EL TIEMPO ES HOY - PERU

LOS 12 PILARES DE JIM ROHN

Mi lista de blogs

-

Patricia Benavides cuestiona “Valkiria XI” como una “maniobra concertada para montar un sicosocial” - Patricia Benavides, exfiscal de la Nación, calificó la operación "Valkiria XI" de este martes que terminó con la detención de siete personas presuntamente ...Hace 1 hora.

-

Conciencia y Libre Albedrío - ¿Como sé que pienso? Hay muchas partes en el cerebro. Estando postrado, mi cerebro registraba oleadas de dolor. Otra parte del cerebro detectaba esa part...Hace 3 semanas.

-

Discursos de odio en comunicación: Investigaciones y propuestas. Comunicar 71 (2022-2): call for paper. Revista Comunicar @Rev_Comunicar - Hoy traemos a este espacio el call for paper del número 71 de la Revista Comunicar. Comunicar 71 (2022-2): Discursos de odio en comunicación: Investiga...Hace 2 años.

-

Re: Inquiry - Dear Sir, Good Morning and hope you are fine. We saw your listing in the site and we were impressed, hence our resolve to contact you for our project. K...Hace 3 años.

-

Desafíos del e-commerce - El e-commerce es el medio de ventas que en los últimos meses ha recibido un gran impulso, ya que las circunstancias actuales no permiten que las personas...Hace 3 años.

-

Oraciones sobre el clima en inglés - Hablar acerca del *clima o tiempo* es un clásico en cualquier idioma. Si eres un recien llegado a un país de habla inglesa a buen seguro compartirás más de...Hace 5 años.

-

Bruselas expedienta a España por no sancionar a Volkswagen - La Comisión Europea (CE) ha abierto un expediente sancionador contra España por no multar a Volkswagen tras descubrirse el fraude en el trucaje de los mo...Hace 7 años.

-

JÓVENES DE LA CONVENCIÓN REALIZAN CAMPAÑA PUERTA A PUERTA SOBRE EL CUIDADO DEL MEDIO AMBIENTE - Quillabamba es una ciudad que no escapa a la contaminación ambiental, hoy en día, se pueden ver por la calles montículos de basura, gases daniños que emit...Hace 8 años.

-

CUENTOS CORTOS - Recomendamos esta web ya que incluye una gran recopilación de cuentos: clásicos, populares, originales... Clasifica también los cuentos por valores, por p...Hace 9 años.

-

-

Cómo Elegir El Mejor Curso De Ventas - Por Martín E. Heller Al disponernos a elegir el mejor curso de ventas que nos brinde las fortalezas que necesitamos para vender más y mejor, nuestro tiempo...Hace 10 años.

-

-

Aprovecha el Día! - *No dejes que termine sin **haber alimentado tus sueños. * *No te dejes vencer por el desaliento. * *No permitas que nadie te quite el derecho de expresar...Hace 13 años.

-

Afiche oficial - Inspirado en la diversidad cultural, rasgo distintivo de nuestra sociedad y factor importante en el proceso de cambio psicosocial del cual nos sentimos com...Hace 14 años.

-

Visión - La Visión del Instituto Superior Tecnologico Público Motupe es ser una institución Lider del Perú contar con toda su infraestructura de Punta con Docente D...Hace 14 años.

-

-

-